A. Вариант начисления резерва и в БУ, и в НУ. Схемы начисления резерва в БУ и НУ разные.

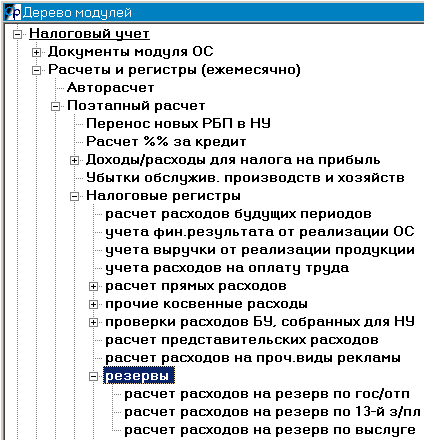

Только для тех, кто использует резервы на оплату отпусков, выслуги, 13-й в налоговом учёте.

УЧТИТЕ: в отличие от бухучёта (с 2011 года) формирование резерва на госотпуск в НУ НЕОБЯЗАТЕЛЬНО.

Регистры-расчеты резервов на оплату отпусков, выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год (документы GR1, GR2, GR3) предполагается вести следующим образом - на примере регистра резерва на госотпуск:

Используемая терминология:

Начисление (создание, формирование) резерва = ЗАТРАТЫ:

в БУ это Дт затратных счетов Кт 96

в НУ это Дт !90-2-1-3-6/7/8 (прямые) и Дт !90-2-2-30-6/7/8 (косвенные)

Использование резерва (суммы отпускных и соответствующих

страховых взносов ) - затратами НЕ является:

в БУ это Дт96 Кт70,69

в НУ нет такого понятия

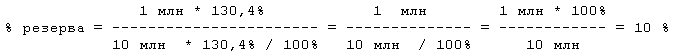

1) В начале года рассчитывается коэффициент отпускных (выслуги, 13-й) за год относительно предполагаемого годового фонда оплаты труда. И сумма отпускных (по сути - годовой резерв отпускных, предварительно рассчитанный для бухучёта), и фонд оплаты труда берутся как планируемые данные для бухучёта.

Предполагаемая годовая сумма отпускных * (100 + % обязательных страховых взносов)

--------------------------------------------------------------------------------------- = % резерва

Предполагаемые расходы на оплату труда**, которые в НУ включают в себя страховые взносы

** пока отпуск начислялся проводками Дт затратного счёта Кт 70, в "Предполагаемые расходы на оплату труда" входили сами отпускные. Теперь начисление отпускных Дт 96 Кт 70 затратами не является - это всего лишь использование резерва. А в "Предполагаемые расходы на оплату труда" входит резерв на отпуск Дт затратных счетов Кт 96.

Например, в БУ (бухучёте) : предполагаемая сумма отпускных 1 млн, предполагаемый фонд оплаты труда 10 млн (включая сумму отпускных). Значит, предполагаемые расходы на оплату труда в НУ:

13,04 млн = 10 млн * (100% + 30% страховых взносов + 0,4% страхования от несч. случаев) /100%:

Очевидно, что страховые взносы в числителе и знаменателе сокращаются, поэтому можно было обойтись и без них. Но Глава 324.1 НК почему-то предлагает считать именно так.

2) Ежемесячно расходом в НУ признается начисление резерва: не сумма резерва Дт 20,25,26,44... Кт 96 из БУ, а % резерва из пункта 1, умноженный на расходы на оплату труда НУ, включая страховые взносы (которые тоже являются "расходами на оплату труда"), но, надо полагать, без учета самих резервов (логично предположить именно это, хотя резервы тоже являются "расходами на оплату труда"). Параллельно в этих регистрах подсчитывается фактическое использование резервов отпусков (выслуги, 13-й) в БУ (Д96 К70 + Д96 К69 в БУ).

В НУ резервы на госотпуск дебетуют счета !90-2-1-3-6 (прямые) и !90-2-2-30-6 (косвенные).

Резервы на 13-ю зарплату - это Дт !90-2-1-3-7 и !90-2-2-30-7, а резервы на выслугу - !90-2-1-3-8 и !90-2-2-30-8.

Расходами с точки зрения БУ является НЕ использование резерва (Дт96 Кт70,69), а начисление резерва (Дт затратных счетов Кт96)., так как именно эта сумма в конце концов попадёт в Дт 90-2.

Если % резерва разный для БУ и НУ, либо расходы на оплату труда в БУ и НУ разные (например, часть зарплаты БУ переносится в НУ как расходы на ремонт ОС), возникает разница между БУ и НУ. Это явно временная разница (затраты этого тпа есть в обоих учётах), предлагаем учитывать её как ВВР (вычитаемая временная разница), хотя тип разницы определяется исключительно тем, завышенным или заниженным по итогам года окажется рассчитанный в начале года % резерва.

3) Действия в конце года. Сначала фрагмент главы 324.1 НК:

3. На конец налогового периода налогоплательщик обязан провести инвентаризацию указанного резерва.

Недоиспользованные на последнее число текущего налогового периода суммы указанного резерва подлежат обязательному включению в состав налоговой базы текущего налогового периода.

При недостаточности средств фактически начисленного резерва, подтвержденного инвентаризацией на последний день налогового периода, налогоплательщик обязан по состоянию на 31 декабря года, в котором резерв был начислен, включить в расходы сумму фактических расходов на оплату отпусков и соответственно сумму ... взносов на обязательное .. страхование..., по которым ранее не создавался указанный резерв.

Напоминаем, что это выдержка из главы 25 НК - то есть, описание учёта резервов в НАЛОГОВОМ учёте. Начисление (создание) резерва в НУ - это некоторый % от расходов на оплату труда (в НУ в это понятие входит и обязательное страхование). А вот что такое использование резерва в НАЛОГОВОМ учёте? Скорей всего, речь идёт об использовании резерва в БУХУЧЁТЕ. Только вот непонятно, чего ради сравнивать расходы-резерв налогового учёта (!90-2), которые уже сопоставлены с расходами на резерв в БУ (Дт затратных Кт 96) за счёт формирования ВВР, - с использованием резерва в БУ (Дт96 Кт70,69), которое никак не влияет на себестоимость 90-2 ?

Итак, согласно главе 324.1 в конце года подсчитываем:

ИТОГО_РЕЗЕРВ_НУ = входящий остаток резерва БУ (вход.сальдо 96)+ начисления по % резерва за год

(Дт обороты !90-2-1-3-6 - прямые, !90-2-2-30-6 - косвенные),

ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ =Дт96 Кт70 + Дт96 Кт69.

Вариант I. Если ИТОГО_РЕЗЕРВ_НУ > ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ, то

- если на следующий год учетной политикой не предусмотрено начисление резерва, включаем в состав внереализационных доходов (К !91-1-12-4) сумму ИТОГО_РЕЗЕРВ_НУ – ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ.

- если же и в будущем году собираемся создавать резервы, внереализационный доход = ИТОГО_РЕЗЕРВ_НУ – ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_ БУ – ВЫХ_ОСТАТОК_БУ, где ВЫХ_ОСТАТОК_БУ = расходы на оплату неиспользованных в текущем году законодательно предусмотренных отпусков (это единственный допустимый переходящий остаток - в бухучёте на 96-м).

Вариант II. Если ИТОГО_РЕЗЕРВ_НУ < ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ, то сумма ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ – ИТОГО_РЕЗЕРВ_НУ включается в расходы на оплату труда (в т.ч. страховые взносы): разбивка между !90-2-1-3-5, !90-2-1-3-9 и !90-2-2-30-5, !90-2-2-07-1 выполняется согласно оборотам резервов в НУ и БУ за год (см. пример ниже).

В любом случае на сумму недо/переиспользования придётся формировать ещё и проводку на разницу, так как сравниваются затраты НУ не с затратами БУ, а с использованием резерва в БУ. (Разница между затратами на резерв в НУ и БУ уже сделана в пункте 2.)

Ежемесячное заполнение регистра - F6 или положительный ответ на вопрос при входе в документ. Не забудьте сформировать проводки CTRL+F5. Ко времени формирования этого регистра уже должен быть выполнен пункт Доходы/расходы для налога на прибыль (здесь собираются расходы на оплату труда, которые являются базой для начисления резерва).

Печать регистра по клавише F5.

Так как этот Регистр создаёт проводки налоговых затрат на оплату труда и на разницу, после этого Регистра вам нужно переформировать Регистр учёта расходов на оплату труда и Анализ разниц.

Простейший пример налогового учёта резервов в ФАБИУС'е.

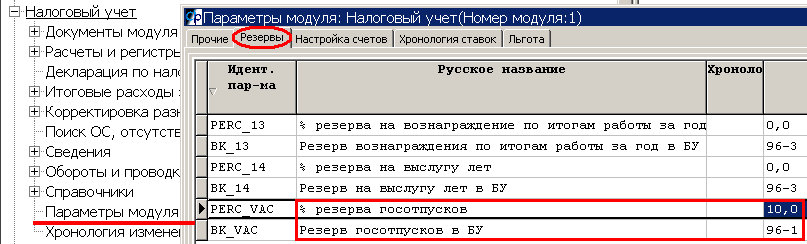

% резерва на госотпуск в НУ вы определили равным 10% - см. пункт 1.

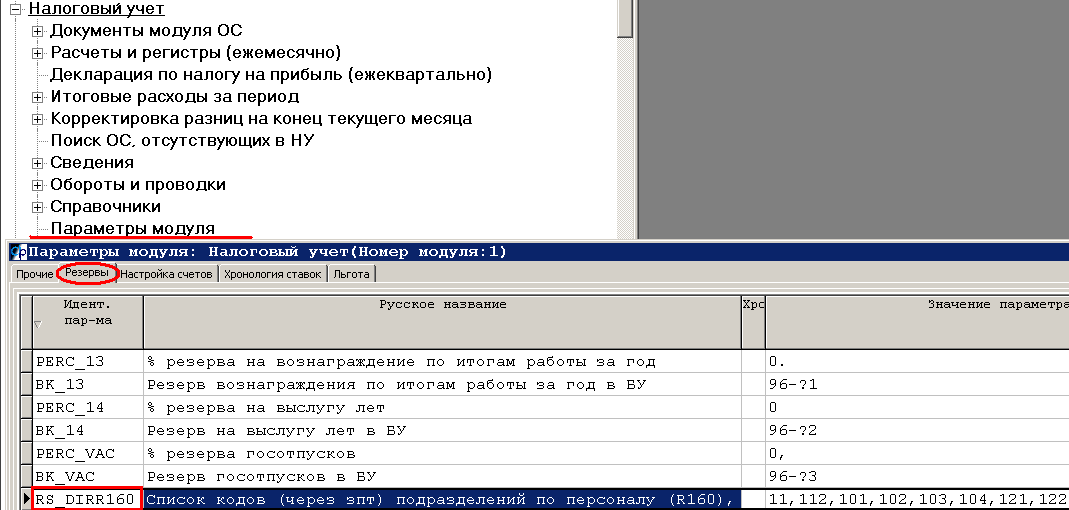

В БУ счёт резерва на госотпуск 96-1. Это отражено в Параметрах модуля Налоговый учёт:

***Страховые взносы не обязательно равны 30% + страхование от несчастных случаев - например, из-за регрессии.

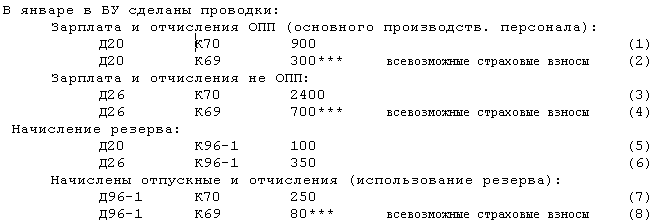

Напоминаем ещё раз, ЗАТРАТАМИ бухучёта на резерв, то есть суммами, которые попадут в Дт 90-2, являются проводки (5) и (6).

Какие налоговые проводки будут сформированы на данных этого примера:

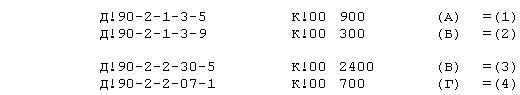

Во-первых, в документ Доходы/расходы для налога на прибыль попадут суммы с проводками:

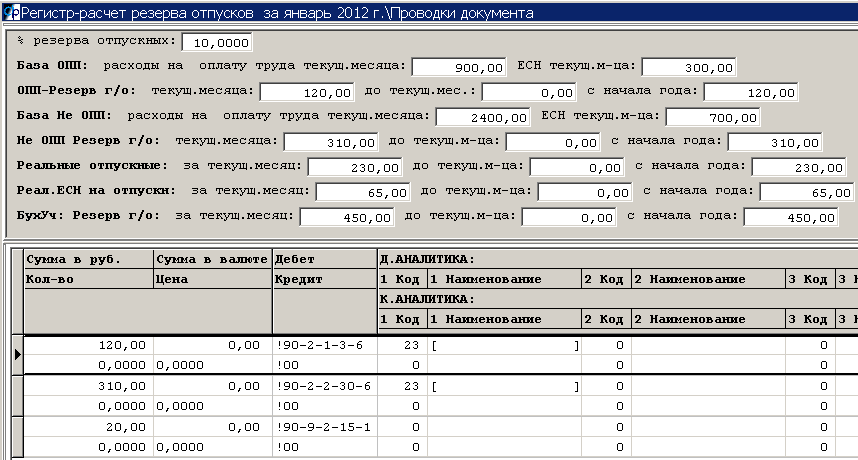

Сам Регистр-расчёт резерва на госотпуск

породит налоговые проводки

расходы на оплату труда в виде резерва на госотпуск:

Д!90-2-1-3-6 К!00 120 % резерва * ("прямые" зарплата !90-2-1-3-5 + отчисления !90-2-1-3-9) = 10% * (900+300) (Д)

Д!90-2-1-30-6 К!00 310 % резерва * ("косвенные" з/пл !90-2-2-30-5 + отчисл. !90-2-2-07-1) = 10% * (2400+700) (Е)

разница между начислением резерва в БУ и НУ:

Д!90-9-2-15-1 К!00 20 затраты на резерв БУ (К96-1 100+350) минус затраты на резерв в НУ (120+310) (Г)

Что является расходами на оплату труда в БУ (Дт затратных счетов)

= проводки с (1) по (6): 900+300+2400+700+100+350 = 4750

Что является расходами на оплату труда в НУ (Дт !90-2)

= проводки с (А) по (Е): 900+300+2400+700+120+310 = 4730

Разница в затратах между БУ и НУ 4750 - 4730 = 20 - см. проводку (Г).

Предположим, что такие же проводки у нас были в течение всех 12 месяцев года.

Тогда за 12 месяцев (см пункт 3 выше):

ИТОГО_РЕЗЕРВ_НУ = (120 + 310) * 12 = 5 160

ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ = проводки (7), (8) за год = (250 + 80) * 12 = 3 960

ИТОГО_РЕЗЕРВ_НУ > ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ, поэтому формируется проводка:

Д!00 К!91-1-12-4 1200

и тут же проводка на постоянную разницу (в НУ появился доход !91-1, отсутствующий в БУ):

Д!90-2-1-15-1 К!00 -1200

Получился вариант I (см. пункт 3 выше).

Если в бухучёте были сделаны проводки по результатам инвентаризации резерва (Дт20..44 К96 или Дт96 К91-1-1), эти суммы попадут в НУ в документе Доходы/расходы для налога на прибыль - специальным образом анализировать бухгалтерскую инвентаризацию резерва не нужно.

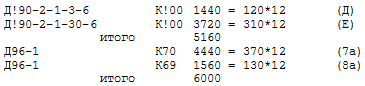

Для пояснения варианта II (см. пункт 3 выше) изменим условия примера: увеличим ежемесячное использование резерва в БУ - проводки (7) и (8):

Д96-1 К70 370 (7а)

Д96-1 К69 130 (8а)

Тогда за 12 месяцев (см пункт 3 выше):

ИТОГО_РЕЗЕРВ_НУ = (120 + 310) * 12 = 5 160

ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ = проводки (7), (8) за год = (370 + 130) * 12 = 6000

ИТОГО_РЕЗЕРВ_НУ < ИСПОЛЬЗОВАНИЕ_РЕЗЕРВА_В_БУ, поэтому сумму 6000-5160 = 840 нужно разбить на 4 части пропорционально годовым затратам на резерв в НУ - проводки (Д) и (Е), и БУ - проводки (7а), (8а). Напомню их суммы:

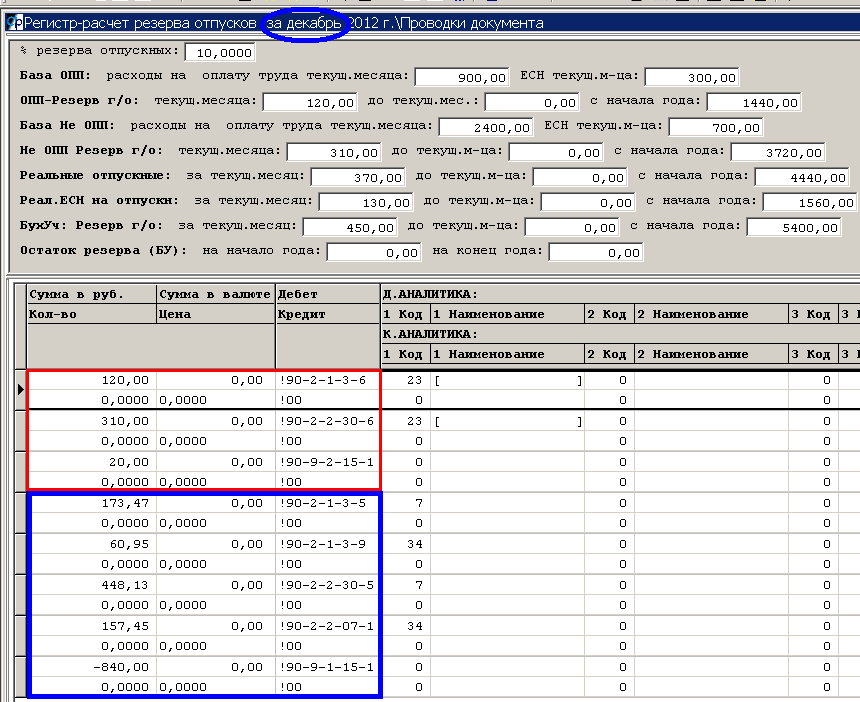

В регистре резервов на госотпуск за декабрь помимо ежемесячных проводок (Д), (Е), (Г) будут сделаны:

(в красной рамке - ежемесячные проводки, в синей - ежегодные проводки для варианта II)

Как вычислены суммы в синей рамке (ежегодные проводки):

Д!90-2-1-3-5 К!00 вычислена как 840 * 1440 / 5160 * 4440 / 6000

Д!90-2-1-3-9 К!00 вычислена как 840 * 1440 / 5160 * 1560 / 6000

Д!90-2-2-30-5 К!00 вычислена как 840 * 3720 / 5160 * 4440 / 6000

Д!90-2-2-07-1 К!00 вычислена как 840 * 3720 / 5160 * 1560 / 6000

Б. Вариант наличия резерва госотпуска в БУ, отсутствия его в НУ, при том, что расходы в НУ на госотпуск - это сумма Дт96 Кт70,69.

Часть наших клиентов решила, что резервы в НУ создаваться не будут. А в качестве налоговых расходов на оплату труда нужно собирать Д96 К70,69 из бухучёта.

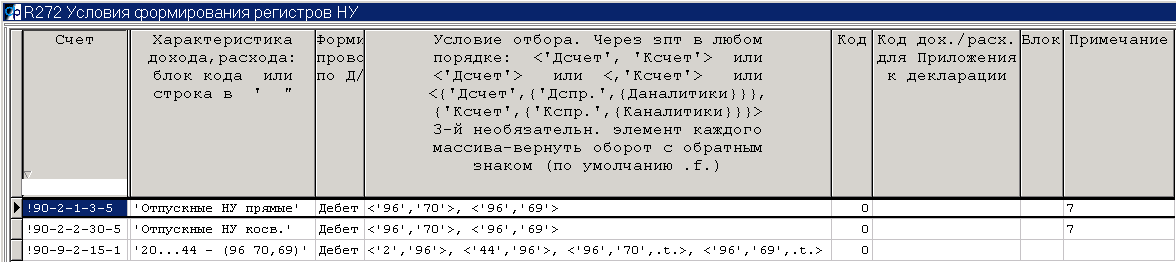

Предположим, речь идёт о госотпусках: в бухучёте создаётся резерв на госотпуск, в налоговом - нет. В справочнике "Условия формирования регистров НУ" (R272) это описано примерно так:

Прямые (!90-2-1-3-5 с Примечанием 7) и косвенные (!90-2-2-30-5 с Примечанием 7) отпускные здесь описаны одинаково.

Реальная разбивка будет происходит при формировании документа Доходы/расходы для налога на прибыль согласно параметру:

В проводках Д96 К70 подразделение - это 2-я кредитовая аналитика R160.

В проводках Д96 К69 подразделение можно определить ТОЛЬКО по сотруднику - это 1-я Дт аналитика.

Итак, ЗАТРАТАМИ в БУ являются проводки Дт 20…44 Кт96.

Проводки Д96 К70,69 в бухучёте затратами НЕ являются. Но в налоговом учёте мы будем признавать их расходами на оплату госотпусков - это будет дебетовый оборот !90-2-1-3-5 и !90-2-2-30-5 с аналитикой 7.

Разница между ними собирается как вычитаемая временная на !90-9-2-15-1.

Пример простейший. Очевидных разниц нет. Все затраты – это сырьё, зарплата производства и наш резерв на отпуск 10%, остатков ГП (43-го) тоже нет. Выручка 400 рублей без НДС. Отпусков было на 45 рублей.

Д20 К10 100

Д20 К70 150

Д20 К69 50

Д20 К96 20

Д40 К20 320

Д43 К40 320

Д90-2 К43 320

Д62 К90-1 440

Д90-3 К68-НДС 40

Д96 К70,69 45

Себестоимость БУ = Дт оборот 90-2 = 320, Выручка 400.

Д90-9 К99 80

Условный налог на прибыль:

Д99-УН К68-НП 16 (400-320) * 20%

Предлагается нарисовать ВВР (Дт !90-9-2-15-1) в 25 рублей: начислено резерва 20 рублей (затраты в БУ), начислено отпускных 45 рублей (затраты в НУ). ОНА на изменение разницы:

Д68-НП К09 5 (20% от разницы в 25)

Итого согласно оборотам 68-НП, налог на прибыль 11 (Кт оборот 16 - Дт оборот 5).

Формируем НУ:

Прямые = Дт оборот 20-го = 320

Прямые = Дт оборот 20-го кроме резервов + 96 70,69 = 345

Они же – признанные прямые, так как остатков 43-го нет.

Косвенных нет.

Итого налог на прибыль = (400-345) * 20% = 11

Это в декларации.

Форма 2:

Выручка 400

Себестоимость 320

Прибыль до н/о 80

Текущий НП 11 из декларации

ОНА -5

Чистая прибыль 64 80-16=свёрнутый оборот 99-го

Текущий НП ДОЛЖЕН равняться

(20% от Прибыль до н/о) + ПНО + ОНА – ОНО = 16 + 0 + -5 - 0 = 11

Так как резерва в НУ нет, то никакая инвентаризация налогового резерва не нужна. А по результатам инвентаризации бухгалтерского резерва в бухучёте будут созданы проводки, где 96-й будет корреспондировать с затратными (20...44) счетами или 91-1-1. Эти суммы в любом случае попадут в налоговый учёт в документе Доходы/расходы для налога на прибыль - специальным образом анализировать бухгалтерскую инвентаризацию резерва не нужно.

В. Вариант начисления резерва госотпусков в НУ в сумме, равной резерву в БУ.

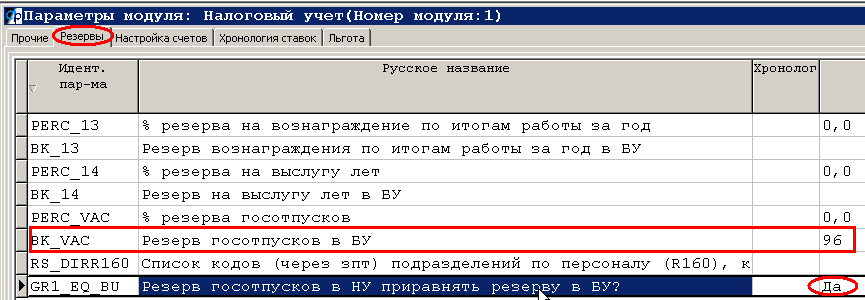

Модуль Налоговый учёт - Параметры модуля, закладка Резервы:

Переключатель GR1_EQ_BU нужно установить в Да.

Параметр BK_VAC - счёт резерва госотпусков в БУ.

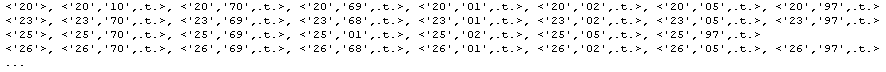

В справочнике Условия формирования регистров НУ (R272 - F7 в плане счетов) записей для !90-2-1-3-6 и !90-2-2-30-6 быть не должно. А остальные записи этого справочника должны исключать Дт20,23,25,26,44 Кт96 из налоговых затрат. Например, если прочие косвенные затраты !90-2-2-13 у вас описаны как:

не забудьте вставить в эти строки и вычитание <'затратный счёт', '96' .t.>.

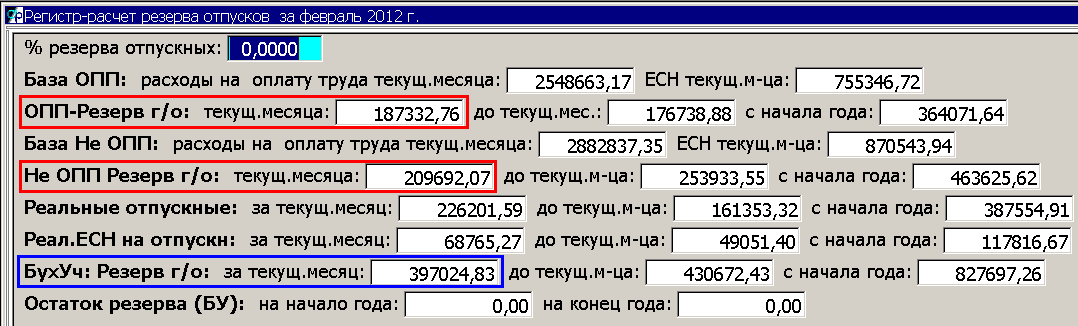

В документе начисления резерва итог по "прямому" и "косвенному" резерву (красные рамки) будет равен резерву госотпуска в бухучёте (синяя рамка).

По этому документу будут созданы налоговые проводки !90-2-1-3-6 (на сумму Дт20 Кт96 187 332,76) и !90-2-2-30-6 на сумму Дт23,25,26,44 Кт96 209 692,07).