Использует балансовую форму 1 (документ GF1) текущего месяца и главную книгу (GSLD) текущего года. Сравниваются показатели на начало года и конец текущего месяца.

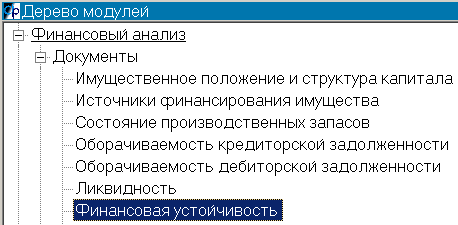

Финансовая устойчивость анализируется и оценивается следующей системой показателей:

- Коэффициент финансовой независимости (автономии) определяет удельный вес собственных средств в общей сумме источников финансирования: стр.490 / стр.700. Чем этот коэффициент ближе к 1, тем устойчивей финансовое положение предприятия, тем меньше оно зависит от внешних кредиторов. Рекомендуемый нижний предел 0.6.

- Коэффициент финансовой зависимости (привлечения) является обратным к коэффициенту независимости и характеризует зависимость предприятия от внешних кредиторов: стр.700 / стр.490. Если значение коэффициента достигает 1, это означает, что предприятие полностью финансируется за счет собственных средств.

- Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования оборотных средств и текущей деятельности, а какая часть направляется во внеоборотные активы, то есть капитализируется: (стр.490-стр.190) / стр.490 балансовой формы 1. Желательна тенденция роста коэффициента маневренности, оптимальная его величина 0.5. Если он составляет более 0.1, это свидетельствует о гибкости использования средств для технического развития предприятия, а не только для решения текущих задач.

- Доля (%) собственного капитала в формировании оборотных активов рассчитывается так: (стр.290 – стр.690) * 100% / стр.290. Доля (%) заемного капитала равна 100 – доля собственного капитала. Увеличение доли собственного капитала свидетельствует о снижении зависимости предприятия от внешних кредиторов.

- Коэффициент структуры распределения собственного капитала определяет долю собственного оборотного капитала в общей сумме основного капитала: (стр.290 – стр.690) / стр.490. Чем выше коэффициент, тем большую гибкость может проявить предприятие в использовании собственных средств.

- Доля (%) собственного капитала и доля (%) заемного капитала, вложенного во внеоборотные активы, показывает, какой удельный вес в финансировании долгосрочных активов приходится на различные источники. Доля собственного капитала равна (стр.190-стр.590) * 100% / стр.190, доля заемного капитала равна 100% – доля собственного капитала. Небольшой процент доли заемного капитала означает незначительную зависимость от внешних источников финансирования.

- Коэффициент (%) финансовой устойчивости показывает, какая часть активов предприятия финансируется за счет устойчивых источников, к которым относятся собственные средства и долгосрочные обязательства: (стр.490+стр.590) * 100% / стр.700. Финансовое положение предприятия устойчивое, если процент колеблется в пределах 80-90 и более.

- Коэффициент (%) соотношения заемных и собственных средств (или коэффициент финансовой активности) показывает, сколько заемных средств предприятие привлекает на 1 рубль собственных средств: (стр.590+стр.690) * 100% / стр.490. Чем меньше его величина, тем устойчивее финансовое положение предприятия и меньше зависимость предприятия от внешних кредиторов.

- Коэффициент (%) концентрации привлеченного капитала определяет зависимость предприятия от заемных средств: (стр.590+стр.690) * 100% / стр.700. Он показывает, сколько приходится заемных средств на 1 рубль стоимости имущества. Чем меньше этот процент, тем устойчивее финансовое положение предприятия. Рекомендуемое верхнее значение 40%. Коэффициент (%) концентрации собственного капитала равен 100% – коэффициент концентрации привлеченного капитала.

- Коэффициент (%) структуры долгосрочных вложений показывает, какая часть основных средств и иных внеоборотных активов профинансирована долгосрочными внешними инвесторами: стр.590 * 100% / стр.190. Данный коэффициент основан на предположении, что долгосрочные займы используются для финансирования технической базы предприятия, и показывает сколько копеек составляют долгосрочные вложения в одном рубле внеоборотных активов. Желательна тенденция роста этого показателя.

- Коэффициент (%) привлечения долгосрочных заемных средств характеризует структуру капитала, то есть определяет величину долгосрочных привлеченных средств на 1 рубль собственных средств: стр.590 * 100% / стр.490. Увеличение этого показателя означает рост зависимости от внешних кредиторов, инвесторов.

- Коэффициент (%) структуры привлеченного капитала показывает долю заемного капитала, привлекаемого на длительный срок: стр.590 * 100% / (стр.590+стр.690). Рост показателя – положительная тенденция, свидетельствующая, что предприятие использует привлеченные средства не на текущую деятельность, а на перспективное долгосрочное развитие производства.

По клавише F7 вы попадете в расчет чистых активов, на основании которого определяется коэффициент финансовой независимости: чистые активы / (стр.590+стр.690). Этот коэффициент должен быть больше 1. Желательна тенденция роста показателя, который отражает, сколько чистых активов приходится на 1 рубль обязательств.