ПОСЛЕДОВАТЕЛЬНОСТЬ ФОРМИРОВАНИЯ И ПРОВЕРКИ ДЕКЛАРАЦИИ ПО НДС

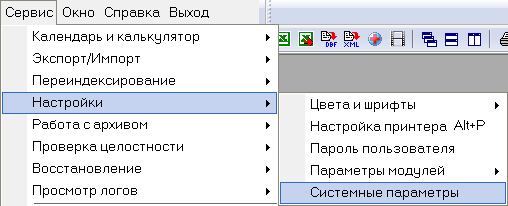

1) Первым делом проверьте системные настройки:

Рис. 1.1

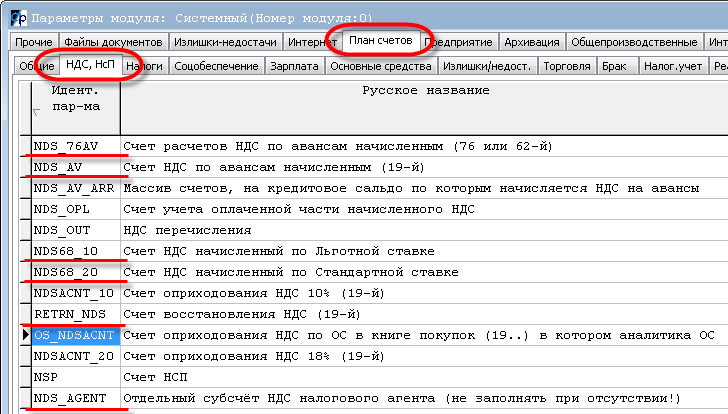

и параметры модуля Главная книга:

Рис. 1.2

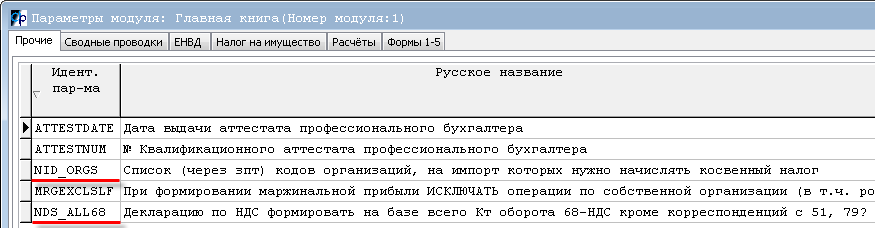

Где используются эти настройки:

Параметры NDS68_10 и NDS68_20 - это счета для процентных ставок 10% и 18% соответственно.

Для строк 010 и 020 Раздела 3 декларации (реализация по ставкам НДС) будут анализироваться проводки c Кт NDS68_10,NDS68_20:

если параметр NDS_ALL68 (Рис.1.2) установлен в Нет (учалчиваемое значение), анализируются проводки Дт 90,91 Кт NDS68_10,NDS68_20,

иначе анализируются ВСЕ проводки c Кт NDS68_10,NDS68_20, кроме проводок в Дт 51 (перечисление НДС в бюджет) и Дт 79 (закрытие "НДС одной строкой").

Для строки 070 Раздела 3 декларации (НДС на авансы полученные) анализируются проводки c Кт NDS68_20 в Дт счёта NDS_76AV, если это параметр не пустой. В противном случае в строку 070 попадёт сумма проводок

Дт NDS_AV Кт NDS68_20.

В строку 090 Раздела 3 декларации (восстановление НДС) попадут - в зависимости от системного переключателя Where_Ret (Восстановление НДС в книге покупок или продаж):

либо проводки Дт Retrn_NDS Кт 68

либо - с обратным знаком - проводки Дт 68 Кт Retrn_NDS

В строку 130 попадают проводки Дт 68 Кт 19 за вычетом сумм:

* ТоварыБеларуси(стр.190) - сумма формируется, как в декларации по косвенным налогам

при непустом переключателе NID_ORGS (Рис.1.2).

* Авансы(стр.200) - Дт 68 Кт NDS_AV, если переключатель NDS_AV начинается на 19.

* НалАгент(стр.210) - сумма берётся с уровня "Налоговый Агент" декларации. Код агента можно задать двумя способами:

- Если в плане счетов у вас есть отдельный субсчёт 68-НДС-налоговый агент NDS_AGENT, который используется исключительно для этих целей, заносите его в этот параметр. Тогда раздел про налогового агента в декларации будет заполняться поиском проводок:

Дт счетов с аналитикой по спр-ку контрагентов (R01) Кт 68-НДС-налоговый агент

с ненулевым кодом контрагента. Сумма такой проводки и код 1-й аналитики будут считатьсяы данными для раздела про Налогового агента.

- Иначе Код налогового агента заполняется как параметр для бланка печати раздела 3 (из шапки документа SHIFT+F9, CTRL+F6).

Это изначальные настройки. Не забывайте, что формирование любой строки декларации можно доработать по вашим требованиям.

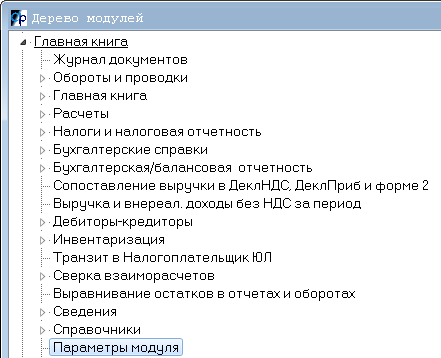

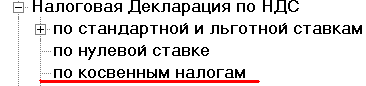

2) Пункт Декларация по НДС в Главная книга - Налоги и налоговая отчетность - Налоговая Декларация по НДС -

по стандартной и льготной ставкам разбит на несколько пунктов.

Рис. 2.1

Большинство наших клиентов сошлись во мнении, что НДС, несмотря на его "квартальность", все равно лучше платить авансом ежемесячно. Даже если вы не платите НДС авансом, проверять правильность расчёта удобней помесячно, поэтому предлагаем вам следующую схему:

- за каждый из 3-х месяцев квартала вы формируете ежемесячный документ через пункт "с конца 2009 года". Платить или не платить НДС в бюджет по этим данным, решайте сами;

- в 3-м месяце квартала помимо ежемесячного документа формируйте еще и "ежеквартальную" декларацию.

Ежеквартальная декларация получается простым суммированием ежемесячных деклараций.

Структура ежемесячного и ежеквартального документа - одинаковая.

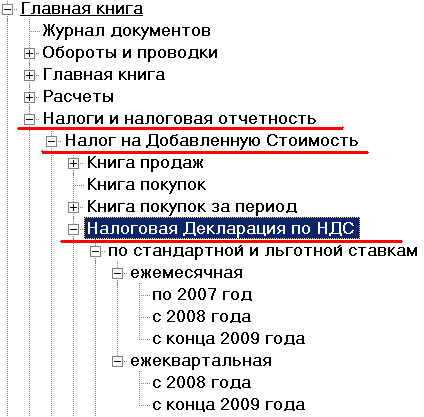

Из шапки документа F6 - формирование Декларации

F2 - Налоговая База (Раздел 3, начисление налога)

F3 - Налоговые Вычеты (продолжение Раздела 3), F7 - Налоговый агент

F5 - печать Декларации

CTRL+F7 - Раздел 7 декларации.

Рис. 2.2

![]()

Рис. 2.3

Декларация формируется, если:

- вы впервые входите в документ за очередной месяц;

- вы повторно входите в документ за некоторый месяц и отвечаете Да на вопрос, нужно ли сформировать декларацию заново;

- вы уже вошли в документ и нажали F6 - см. синий прямоугольник на Рис. 2.1.

Изначальная настройка формирования строк декларации описана в пункте 1) в описании системных настроек.

2А) Заполнение Раздела 7. Для счетов (и Книги продаж, и Книги покупок), суммы которых Вы хотите видеть в Разделе 7 декларации по НДС, вам нужно Заполнить колонку "Код операции для раздела 7 декларации по НДС" (расположена она в самом конце экранных форм книг продаж и покупок).

В Раздел 7 декларации попадут:

суммы счетов из Книги продаж с нулевым НДС и непустой колонкой "Код операции..." - в колонку 2 раздела 7

суммы счетов из Книги покупок с нулевым НДС и непустой колонкой "Код операции..." - в колонку 3 раздела 7

суммы счетов из Книги покупок с НЕнулевым НДС и непустой колонкой "Код операции..." - в колонку 4 раздела 7.

В ежемесячных декларациях Раздел 7 собирается по счетам-фактурам.

В ежеквартальной декларации Раздел 7 суммируется по Разделам 7 ежемесячных декалараций.

Посмотреть, какие операции и суммы собрались в декларации по НДС, можно по клавише CTRL+F7 с уровня шапки.

Декларация, как и следует из её названия, призвана отражать расчёты с бюджетом по НДС, то есть движение счёта 68-НДС.

А вовсе не счетов 90-3 или 90-1.

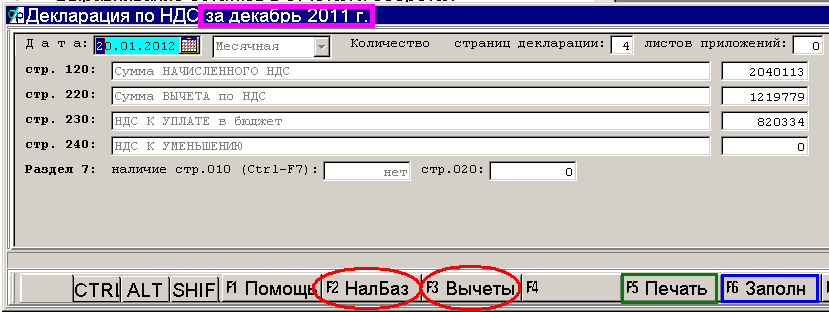

2Б) Пример - специально простейший: всего одна накладная отгрузки с НДС 10% (и нет 91-го счёта, недостач, ... и прочего с начислением НДС).

У вас была 1 накладная отгрузки с выручкой в 110.00 (НДС 10.00).

Проводки в накладной:

Д90-2 К43 некоторая сумма

Д62 К90-1 110.00=ВЫРУЧКА

В соответствии с этой отгрузкой был выписан счет-фактуры с проводкой:

Д90-3 К68-НДС-1 10.00=НДС

Позже накладную исправили (магазин не принял часть продукции) и выручка в ней стала 88.00 (НДС 8.00):

Д90-2 К43 некоторая сумма

Д62 К90-1 88.00=ВЫРУЧКА

А счёт-фактуру не переформировали, так что начисление НДС (Кт оборот 68-НДС-1) по-прежнему 10.00.

Так что на текущий момент

По проводкам (90-1 и 68-НДС1): выручка 88, НДС 10

Расчётная выручка (от проводок по НДС) 110

По книге продаж: выручка 110, НДС 10

Кроме того, бухгалтер решила исправить какие-то свои прежние промахи и добавила в Книгу продаж этого месяца счёт-фактуру с выручкой 5.50 и НДС 0.50 БЕЗ формирования проводки.

После этого

По проводкам ничего не изменилось: выручка = Кт оборот 90-1 = 88; НДС = обороты 90-3 (Дт) и 68-НДС (Кт) = 10

Расчётная выручка (от проводок по НДС) - прежняя 110

В КНИГЕ ПРОДАЖ:

выручка (с НДС) = 115.50 = 110 + 5.50 ручного счёта-фактуры

НДС (итог по колонке "Льготная ставка НДС") 10.50 = 10 + 0.50 ручного счёта-фактуры

База = итог по колонке "Льготная ставка без НДС" 105 (115.50 - НДС 10.50),

Что попадёт в декларацию по НДС?

В Декларацию попадают суммы по счёту РАСЧЁТЫ С БЮДЖЕТОМ ПО НДС, то есть обороты счёта 68-НДС.

Кт оборот 68-НДС равен 10.00.

Поэтому декларация будет ПРАВИЛЬНОЙ, если в неё попадёт НДС 10.00.

Колонка "База" будет получена РАСЧЁТНЫМ путём.

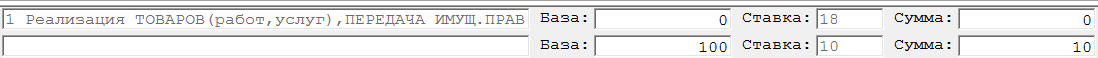

В нашем примере вы получите строку 020:

И это единственное значение Базы, которое не будет нарушать арифметику: "База" должна равняться "НДС" разделить на 10%.

Тогда выручка с НДС согласно декларации будет 110 (база 100 + НДС 10), а не 88, как в 90-1, и не 115.50 как в Книге продаж.

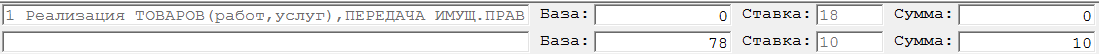

Если заполнять стр. 020 по данным бухучёта (согласно проводкам), нужно поставить в качестве Базы

78.00 = (Кт оборот 90-1 88.00) минус (НДС 90-3 68 10.00):

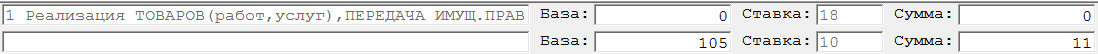

А если по Книге продаж, база будет равна 105 (115.50 минус 10.50), а НДС 11 (10.5 с округлением):

В любом случае будет нарушена арифметика: База должна равняться НДС разделить на 10%.

Декларация должна верно отразить ваши проводки по 68-НДС.

А то, что эти проводки почему-то не соответствуют 90-1 или Книге продаж,

решается в модуле Реализация - звоните специалистам модуля Реализация с вопросами:

а) 90-1 = 88, поэтому НДС должен быть 8 рублей, а Кт оборот 68-НДС и Дт оборот 90-3 = 10 рублей

б) итого по колонке "НДС" в Книге продаж 10.50, а Кт оборот 68-НДС 10.00

в) итого по колонке "безНДС" в Книге продаж 105, НДС (Кт 68-НДС), делённый на 10% = 100

г) сумма итогов колонок "безНДС" и "НДС" в Книге продаж получится 115.50, а Кт оборот 90-1 - 88 руб.

ЕЩЁ РАЗ ПОВТОРЯЕМ: декларация по НДС отражает обороты по НДС, а счёт НДС - это 68-... .

А БАЗА в декларации в первую очередь должна соответствовать самому НДС.

Но даже при отсутствии ошибок в 90-1 и Книге продаж есть ПРОБЛЕМА НЕСОВПАДЕНИЯ БАЗ В ДЕКЛАРАЦИИ ПО НДС И В КНИГЕ ПРОДАЖ ИЗ-ЗА ОКРУГЛЕНИЯ.

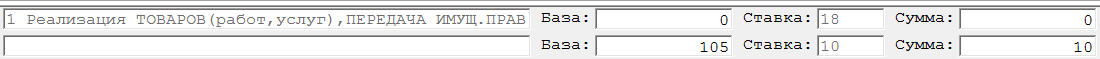

Поэтому в процессе формирования декларации вы получите вопрос - нужно ли "Базы" в декларации заполнить итогами из Книги продаж.

Если в нашем простейшем примере вы ответите Да, то вместо арифметически правильной строки 020 вы получите

Как проверить соответствие оборота НДС и базы-выручки?

Что касается 90-х счетов - никаких трудностей:

90-1-Х-1 / 11 должно примерно (с точностью до округления) равняться 90-3-Х-1

90-1-Х-2 * 18 / 118 должно примерно (с точностью до округления) равняться 90-3-Х-2

С 91-ми счетами сложнее. У нас есть выручка 91-1-1/2 и НДС Дт91-2-1/2 Кт68-НДС (или 91-3-... Кт68-НДС).

Но БЕЗ разбивки по ставкам НДС.

Методология проверки на простом примере - есть проводки НДС:

Д91-2 статья1 К68-10% Х

Д91-2 статья1 К68-18% Y

Д91-2 статья2 К68-10% A

Д91-2 статья2 К68-18% B

Х*11 + Y*118/18 должно (с точностью до округления) равняться 91-1 статья 1

A*11 + B*118/18 должно (с точностью до округления) равняться 91-1 статья 2

Но не забывайте, что в 91-1 есть статьи, которые НЕ облагаются НДС, например, излишки.

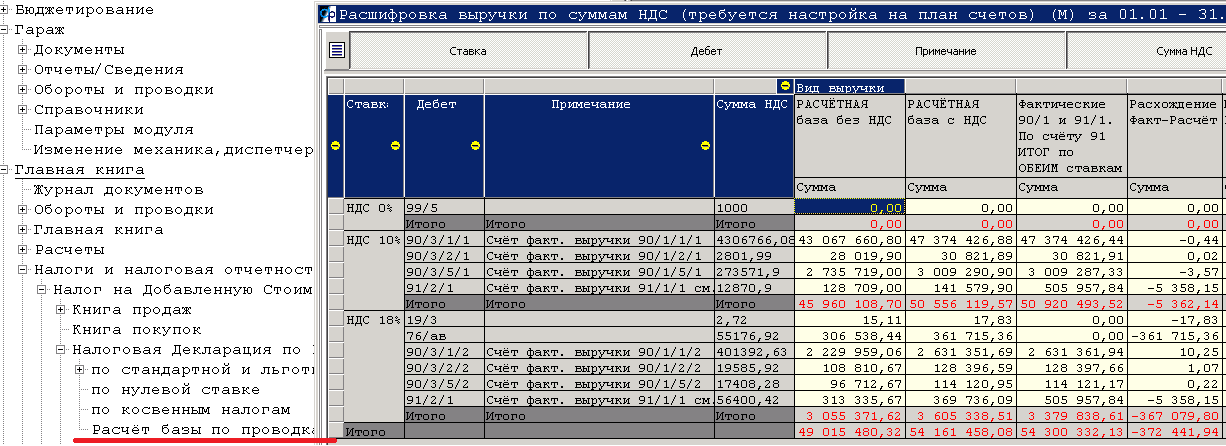

Для проверки соответствия сумм НДС предполагаемым базам можно воспользоваться сведениями "Расчёт базы по проводкам НДС":

Рис. 2.4

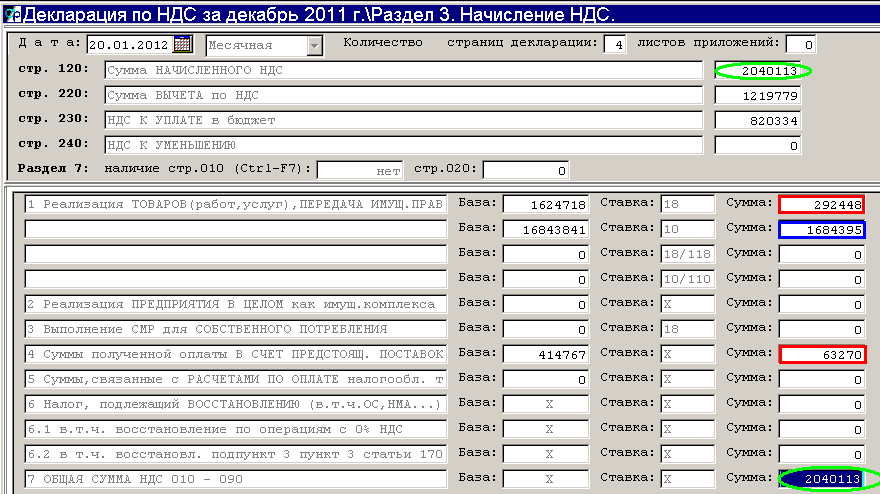

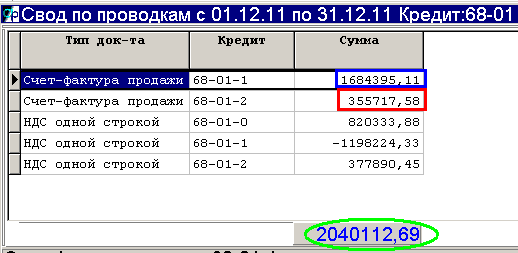

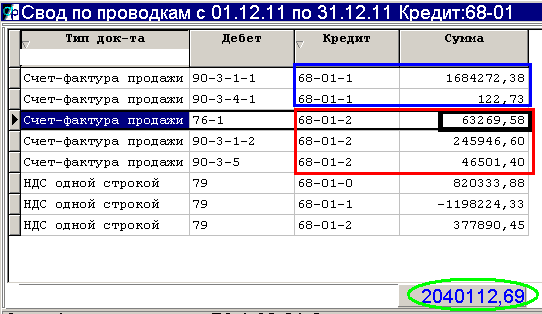

3) Проверка правильности оборотов НДС, попавших в декларацию.

3А) Проверяем начисление НДС. Из шапки декларации F2:

Рис. 3.1

На предприятии, взятом для примера, НДС на авансы начисляется по ставке 18%.

Поэтому сумма строк 010 и 070 = красные рамки должна равняться Кт обороту 68-01-2 (см. в пункте 1) параметр NDS68_20.

А строка 020 должна равняться Кт обороту 68-01-1 (NDS68_10).

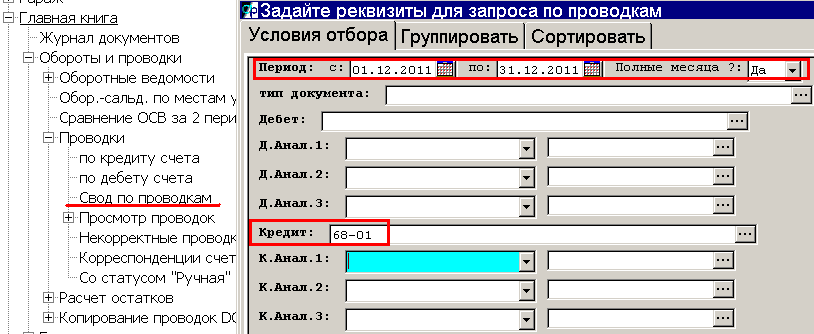

Проверяем по своду по проводкам за декабрь:

Рис. 3.2

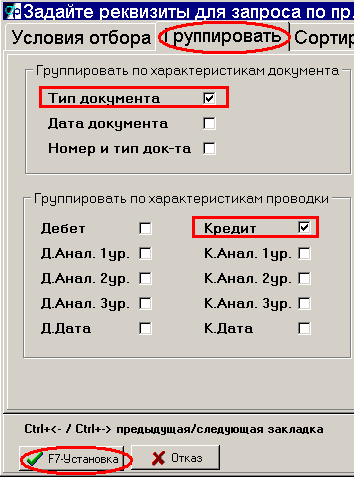

Закладка Группировать:

Рис. 3.3

"Тип документа" нужен, чтобы исключить закрытие "НДС одной строкой".

Рис. 3.4

Сравниваем с Рис. 3.1. Сходится.

Если мы хотим убедиться в правильности конкретно суммы НДС на авансы, в закладке Группировать нужно поставить ещё галку на Дт. Тогда Свод по проводкам:

Рис. 3.5

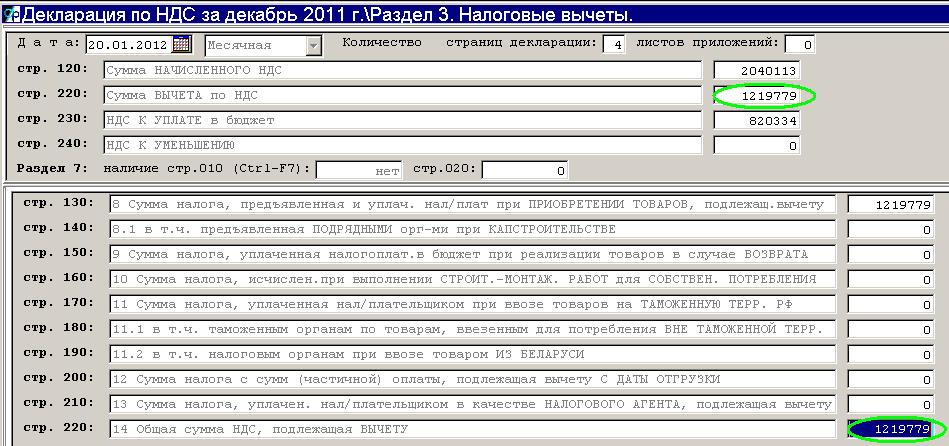

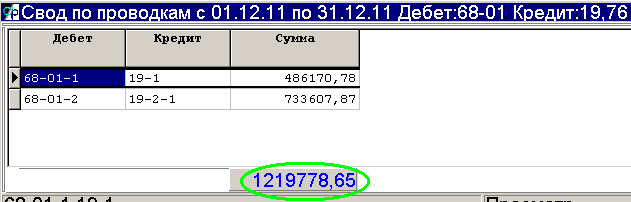

3Б) Проверяем вычеты НДС. В Декларации F3:

Рис. 3.6

Свод по проводкам Дт 68-01 Кт 19,76 (заполняется по F9, а не вручную) с группировкой по Дт, Кт.

Рис. 3.7

Не забудьте: Вы формируете 3 ежемесячных документа и 1 ежеквартальный (за последний месяц квартала) - см. начало пункта 2).

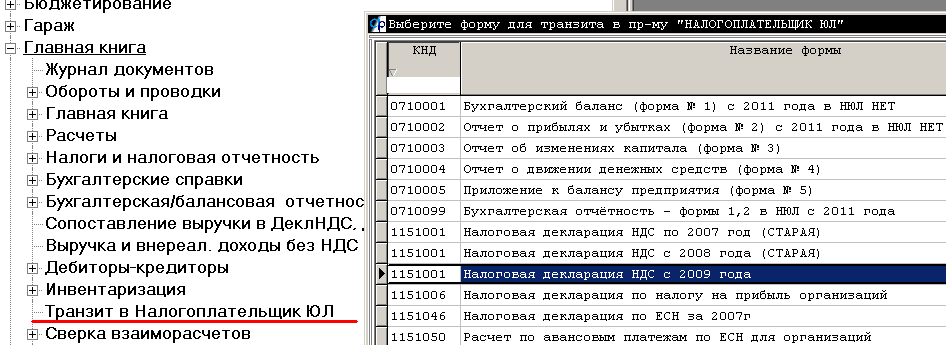

4) Перенос в НЮЛ. Ежеквартальную декларацию нужно перенести в Налогоплательщик ЮЛ. Действия страндартные:

Стоя на строке про декларацию НДС (формат 2009 года) нажимаем F7 и F8. И идём в НЮЛ для дальнейших действий.