При формировании декларации есть возможность рассчитать льготу по налогу на прибыль.

Предполагается расчёт единой льготы по нескольким производствам в составе предприятия.

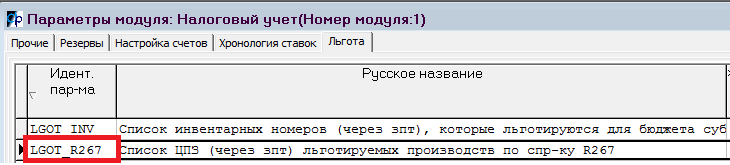

!! Список кодов ЦПЗ этих производств (по R267) вы указываете в параметре модуля LGOT_R267 - закладка "Льгота" в Параметрах модуля.

Льгота будет подсчитываться при формировании Декларации, исходя из прибыли бухучёта по этим производствам, налоговой внереализационной прибыли (убытка) и разниц в амортизации по ОС,обслуживающим эти производства.

!! Список этих ОС вы указываете в параметре модуля LGOT_INV - закладка "Льгота" в Параметрах модуля.

Постоянная разница между суммами областного налога на прибыль при наличии и отсутствии льготы отражается в Декларации проводкой Дт99-льгота Кт68-бюджет_субъекта (красным).

!! Оба счёта настраиваются в Параметрах модуля на закладке Настройка счетов: LGOT_ACNT, BS_ACNT.

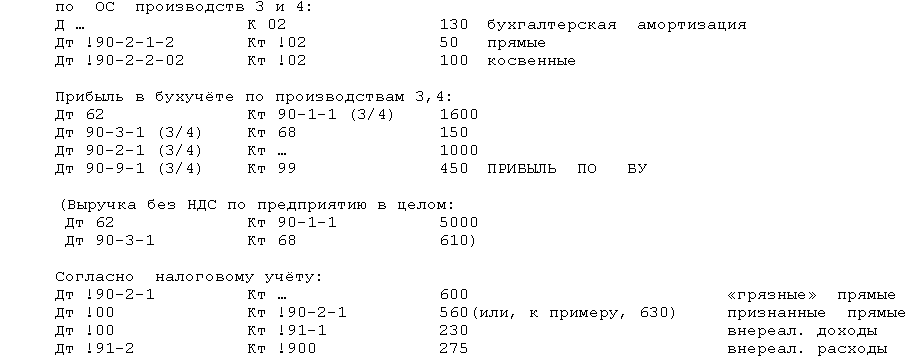

Пример. На предприятии 4 производства (с 1-го по 4-е). Деятельность Производства 3 и Производства 4 для бюджета субъекта РФ облагается не ставкой 18%, а ставкой, к примеру, N%.

!! Ставку N вы указываете в Параметрах модуля на закладке "Хронология ставок" (LS_PERC).

Значение по умолчанию -9999, чтобы можно было отличить наличие полной льготы (ставка 0) от отсутствия льготы (ставка -9999).

Возвращаемся к примеру.

Бухгалтерская выручка по Производствам 3 и 4 в БУ составляют 90-1-1 (ЦПЗ пр-в 3,4) - 90-3-1 (ЦПЗ пр-в 3,4).

нал.выручка = Бухгалтерская выручка

Бухгалтерские затраты по Производствам 3 и 4 в БУ составляют 90-2-1 (ЦПЗ пр-в 3,4).

Считаем, что единственные разницы - это амортизация.

Тогда налоговые затраты по производствам 3 и 4 будут равны:

нал.затр. = 90-2-1 (ЦПЗ пр-в 3,4) минус (бухгалт. амортизация определённых ОС) плюс (налоговая амортизация тех же ОС)

Причём (налоговая амортизация тех же ОС) ДОЛЖНА РАВНЯТЬСЯ вся косвенная амортизация + признанная доля прямой амортизации.

Остаётся учесть часть налоговой внереализационной прибыли (убытка), приходящейся на эти производства:

нал.внереализ.приб. = (!91-1 - !91-2) * нар.выручка / (итого по предприятию 90-1-1 - 90-1-3)

Прибыль/убыток, приходящийся в НУ на долю производств 3 и 4:

нал.приб. = нал.выручка - нал.затр. + нал.внереализ.приб.

Пример на простейших числах:

нал.выручка = Бухгалтерская выручка

нал.выручка = 1600 - 150 = 1450

нал.затр. = 90-2-1 (ЦПЗ пр-в 3,4) минус (бухгалт. амортизация определённых ОС) плюс (налоговая амортизация тех же ОС)

Причём (налоговая амортизация тех же ОС) = вся косвенная амортизация + признанная доля прямой амортизации

нал.затр. = 1000 (себест-ть БУ) - 130 (аморт. БУ) + 100 (косв.аморт.НУ)

+ 50 (прямая аморт.НУ) * 560/600 (доля признанных прямых)

= 1016,67

нал.внереализ.приб. = (!91-1 - !91-2) * нар.выручка / (итого по предприятию 90-1-1 - 90-1-3)

нал.внереализ.приб. = (230 - 275) * 1450 / (5000 - 610) = -14,86

В строку 130 Декларации попадёт сумма:

нал.приб. = нал.выручка - нал.затр. + нал.внереализ.приб.

нал.приб. = 1450 - 1016,67 + -14,86 = 418,47 ПРИБЫЛЬ ПО НУ по производствам 3 и 4